Büro | Märkte

Top-6-Büromärkte: Eigentümer umwerben (Groß-)Nutzer

Frankfurt am Main, 07.10.2024

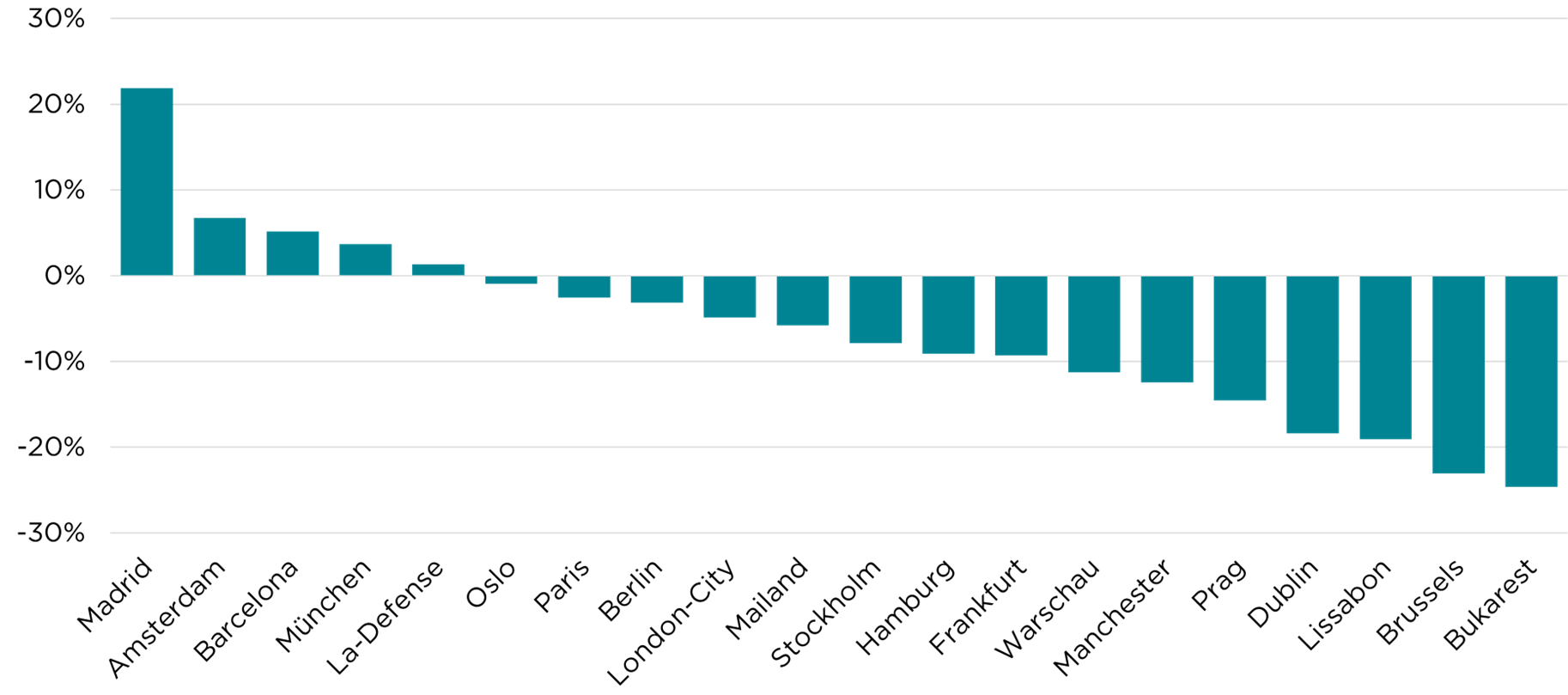

Quelle: Savills Research

Möchten Sie diesen Artikel lesen?

Melden Sie sich an, um alle Inhalte uneingeschränkt lesen zu können!

- Erhalten Sie vollen Zugriff auf Nachrichtenarchive!

- Profitieren Sie von über 50.000 Nachrichten, Adress- und Kontaktdaten!

- News und Angebote genau nach Ihrem Geschmack

- Einblicke in Märkte und Trends

Kostenlos anmelden

Sie haben bereits ein Nutzerkonto bei Konii.de?

Jetzt einloggen.