Deutscher Immobilieninvestmentmarkt verzeichnet in turbulentem Umfeld leicht steigendes Transaktionsvolumen

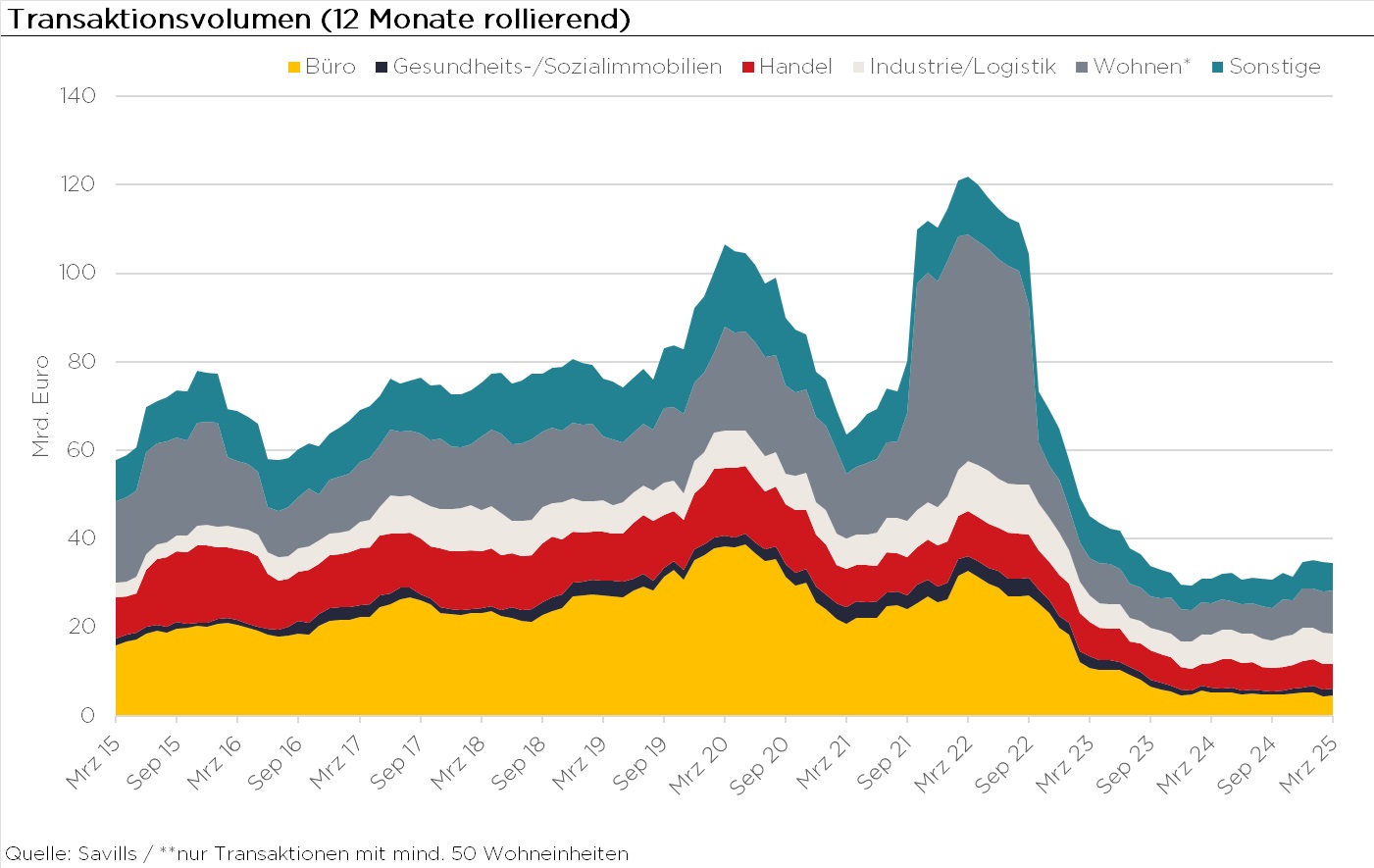

Am deutschen Immobilieninvestmentmarkt wechselten in den vergangenen zwölf Monaten Gewerbe- und Wohnimmobilien* für ca. 34,6 Mrd. Euro den Eigentümer. Gegenüber der Vorjahresperiode (April 2023 bis März 2024) bedeutet dies einen Anstieg um 12 %. Auf das 1. Quartal 2025 entfielen ca. 6,9 Mrd. Euro, was etwa dem Volumen des Vorjahresquartals entspricht (ca. 7,2 Mrd. Euro). Karsten Nemecek, Deputy CEO Germany und verantwortlich für den Bereich Capital Markets, kommentiert das aktuelle Marktumfeld wie folgt: „Die Zahl der laufenden und sich anbahnenden Verkaufsprozesse ist zum Jahresbeginn spürbar gestiegen – wir erwarten daher in den kommenden Monaten eine insgesamt leicht erhöhte Transaktionsaktivität. Entscheidend wird jedoch sein, für wie viele der zum Verkauf stehenden Objekte auch Käufer gefunden werden. Besonders Büroimmobilien stehen bei vielen Eigentümern zur Disposition, doch das Investoreninteresse bleibt in diesem Segment begrenzt. Daher dürfte längst nicht jeder Verkaufsprozess in einen erfolgreichen Abschluss münden. Gleichzeitig verstärkt der jüngste Zinsanstieg den Verkaufsanreiz, insbesondere bei fremdfinanzierten Objekten – ein Faktor, der die Abschlusswahrscheinlichkeit erhöhen könnte. Ein deutlicher Anstieg des Transaktionsvolumens ist nur dann zu erwarten, wenn es zu einer größeren refinanzierungsgetriebenen Verkaufswelle kommt. Dieses Szenario ist zwar möglich, unseres Erachtens aber nach wie vor recht unwahrscheinlich.“

Repricing für Top-Objekte abgeschlossen

Das Ausmaß des Liquiditätsbedarfs und Verkaufsdrucks auf Eigentümerseite dürfte auch für die weitere Entwicklung der Anfangsrenditen mitentscheidend sein. In den ersten drei Monaten des laufenden Jahres blieben die Spitzenrenditen bei allen Nutzungsarten unverändert und lagen zwischen 3,6 % für Mehrfamilienhäuser und 5,8 % für Shopping-Center. Da die Spitzenrenditen der meisten Segmente nun schon seit etwa einem Jahr weitgehend unverändert sind, geht Savills davon aus, dass das von der Zinswende 2022 ausgelöste Repricing abgeschlossen ist. Zumindest die Spitzenrenditen dürften sich nur noch wenig bewegen, wobei je nach Nutzungsart noch kleinere Ausschläge in beide Richtungen realistisch erscheinen. Jenseits des Spitzensegments spricht die Gemengelage in den Augen von Savills tendenziell für weitere Renditeanstiege: Steigendes Angebot, gestiegene Zinsen und absehbar steigende Baukosten lassen sinkende Anfangsrenditen zumindest in jenen Segmenten ohne starke Mietwachstumsaussichten unrealistisch erscheinen. Das Preisgefälle zwischen Top-Objekten und dem Rest dürfte sich folglich verstärken.

Steigende Preisdifferenz zwischen Spitzenobjekten und dem Rest eröffnet Development-Chancen

„Die steigende Preisdifferenz zwischen Spitzenobjekten und dem restlichen Bestand macht Projektentwicklungen bzw. deren Finanzierung attraktiv, zumal die Neubau-Pipeline nutzungsartenübergreifend zunehmend leerläuft. Wir beobachten eine steigende Zahl von Investoren, die solche Investmentansätze verfolgen – von einer Aufwertung, über eine Repositionierung, bis hin zur Umnutzung sind hier alle Schattierungen dabei. Vor allem für die Konversion von Büros zu Hotels oder in Objekte für das gewerbliche Wohnen steht Kapital zur Verfügung und eröffnet für manches Objekt, das in seiner bisherigen Funktion keine Zukunft mehr hat, einen neuen Pfad“, kommentiert Matthias Pink, Head of Research Germany bei Savills.

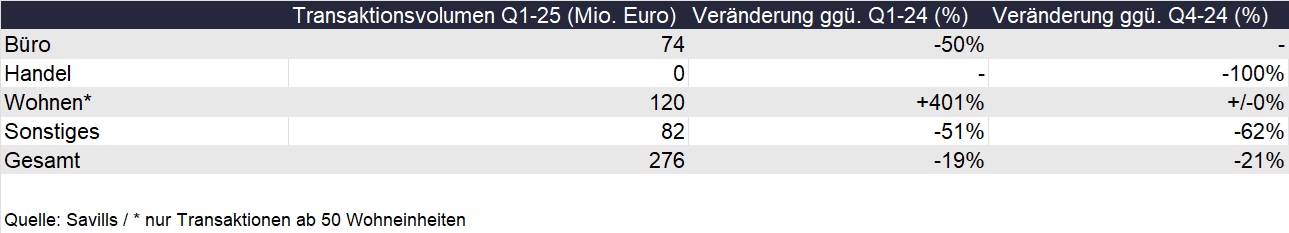

Wohnen umsatzstärkste Nutzungsart, Gesundheits-/Sozialimmobilien mit größtem Zuwachs

Insgesamt bleibt die Liquidität für Büroimmobilien gering. In den vergangenen zwölf Monaten hat Savills hier ein Transaktionsvolumen von knapp 4,7 Mrd. Euro registriert, was gegenüber der Vorjahresperiode einen Rückgang um 13 % und nur Rang 4 aller Nutzungen bedeutet. Am umsatzstärksten waren Wohnimmobilien (ca. 9,8 Mrd. Euro / + 39 %), gefolgt von Industrie-/Logistikimmobilien (ca. 6,7 Mrd. Euro / + 4 %) und Handelsimmobilien (ca. 5,6 Mrd. Euro / – 1 %). Den höchsten Umsatzanstieg verzeichnete Savills auf Jahressicht bei Gesundheits- und Sozialimmobilien, und zwar um 62 % gegenüber der Vorjahresperiode auf ca. 1,6 Mrd. Euro.

Umfeld bleibt volatil, wovon Deutschland profitieren könnte

„Das Makroumfeld der letzten Wochen und Monate war ein Stück weit chaotisch und vieles deutet darauf hin, dass es volatil bleiben wird. Insofern bleibt auch die weitere Entwicklung am Immobilieninvestmentmarkt schwer prognostizierbar. Mit einer neuen Bundesregierung und den bereits beschlossenen investiven Ausgabenpaketen bietet sich Deutschland jedoch die Chance, sich in diesem Umfeld wieder als der sichere Anlagehafen zu positionieren, der es bis zur Zinswende gewesen ist“, so Nemecek.

* nur Transaktionen ab 50 Wohneinheiten