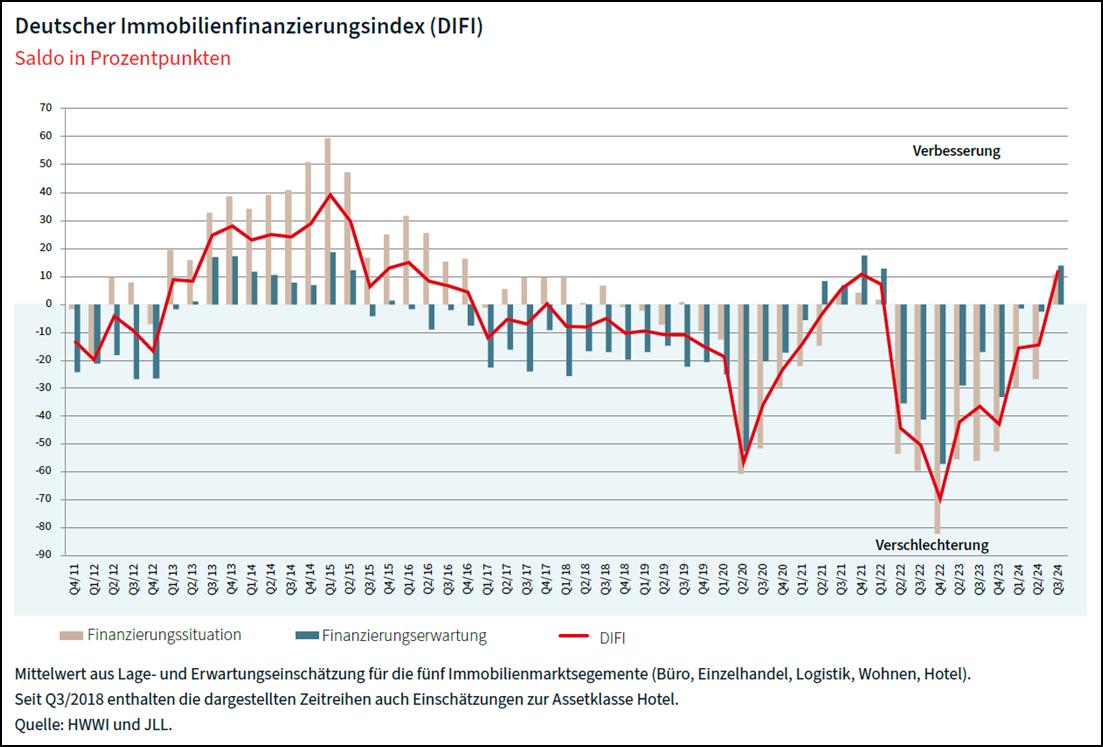

Die Stimmung unter den Immobilienfinanzierern ist wieder positiv

Finanzierungsindex Difi kehrt nach mehr als zwei Jahren in den Plusbereich zurück

- Erhalten Sie vollen Zugriff auf Nachrichtenarchive!

- Profitieren Sie von über 50.000 Nachrichten, Adress- und Kontaktdaten!

- News und Angebote genau nach Ihrem Geschmack

- Einblicke in Märkte und Trends