Flächenumsatz auf deutschem Industrie- und Logistikimmobilienmarkt sank im ersten Quartal

- Flächenumsatz* ging im ersten Quartal 2025 um sechs Prozent auf 1,26 Millionen m² zurück

- Neubauten hatten einen Anteil von 50 Prozent

- Big-Box-Leerstand stieg auf 4,5 Prozent – mit großen regionalen Unterschieden

- Nur wenige Großdeals – und keine von mehr als 100.000 m²

Der deutsche Industrie- und Logistikimmobilienmarkt verzeichnete im ersten Quartal 2025 einen Flächenumsatz* von 1,26 Millionen m². Das entspricht im Vergleich zum ersten Quartal 2024 einem Rückgang um sechs Prozent. Damit befindet sich dieser Flächenumsatz 20 Prozent unter dem Durchschnitt der ersten Quartale der vergangene zehn Jahre, inklusive der beiden Rekordjahre 2021 und 2022. Mit lediglich 25 Prozent war der Anteil von Eigennutzer am Flächenumsatz eher gering – üblicherweise liegt er bei etwa einem Drittel (im ersten Quartal 2024 waren es 30 Prozent). Der Anteil von Neubauten am Flächenumsatz reduzierte sich um zwölf Prozentpunkte auf 50 Prozent. Dies ist das Ergebnis einer Analyse des globalen Immobiliendienstleisters CBRE.

„Der deutsche Industrie- und Logistikimmobilienmarkt zeigte zum Jahresauftakt eine stabile Entwicklung auf dem Niveau des guten ersten Vorjahresquartals“, sagt Rainer Koepke, Head of Industrial & Logistics bei CBRE in Deutschland.

Innerhalb der vergangenen zwölf Monate ist der Big-Box-Leerstand um 1,8 Prozentpunkte auf 4,5 Prozent angestiegen, da nicht für alle spekulativen Entwicklungen auch Nutzer gefunden werden konnten. Dabei zeigen sich jedoch deutliche regionale Unterschiede. So betrug die Leerstandsquote in Düsseldorf, Frankfurt/Rhein-Main, Hamburg und München jeweils weniger als zwei Prozent. In Berlin und Leipzig hingegen stieg der Leerstand auf 8,9 Prozent beziehungsweise 8,3 Prozent an. „Wo es weiterhin eine dynamische Nachfrage gibt und die Möglichkeit für neue Projektentwicklungen begrenzt ist, sind auch die Leerstände weiterhin äußerst gering. Das zeigt sich in Süddeutschland sowie in Hamburg“, sagt Philip Naumann, Senior Analyst Nationwide Industrial & Logistics Research bei CBRE in Deutschland. So befinden sich beispielsweise in Frankfurt/Rhein-Main sowie in München aktuell keine spekulativen Big-Box-Projekte im Bau. Und auch in Düsseldorf und Hamburg sind in spekulativen Baumaßnahmen aktuell lediglich etwa 20.000 m² beziehungsweise 10.000 m² verfügbar.

Die Spitzenmiete für Logistikimmobilien stieg um vier Prozent auf 8,85 Euro pro m² und Monat. In Regionen mit höherem Leerstand zeigte sich jedoch eine zunehmende Bereitschaft der Vermieter, potenziellen Mietern umfassende Incentives anzubieten.

Transport- und Logistikunternehmen stellten im ersten Quartal das aktivste Nachfragesegment. Sie hatten einen Anteil am Flächenumsatz von 38 Prozent, was im Vorjahresvergleich einem Anstieg um sechs Prozentpunkte entspricht. Auf Platz zwei folgten Produktionsunternehmen mit 27 Prozent (minus acht Prozentpunkte), knapp gefolgt von Handelsunternehmen (inklusive Onlinehändler) 26 Prozent (minus vier Prozentpunkte).

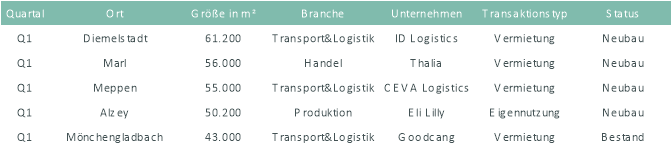

Von den fünf größten Abschlüssen des ersten Quartals entfielen vier auf Neubauten und ebenfalls vier auf Vermietungen. Die vier größten Abschlüsse überschritten – größtenteils knapp – die 50.000-m²-Marke. Abschlüsse von mehr als 100.000 m² gab es keine. Im Segment von 10.000 bis 20.000 m² stieg der Flächenumsatz jedoch um 45 Prozent auf 247.000 m². „Und genau auf diese Größe setzen auch viele Projektentwickler“, beobachtet Koepke.

Der Anteil der Top-5-Städte am Flächenumsatz legte minimal zu und lag bei knapp einem Viertel. Aktivster Markt war jedoch das Ruhrgebiet, welches mit 145.000 m² (plus 115 Prozent im Vergleich zum ersten Quartal 2024) zu alter Dynamik zurückfand. „Im Ruhrgebiet trifft eine stabile Nachfrage auf ein Flächenangebot, das nicht so eingeschränkt ist wie in einigen der Top-Märkte“, sagt Koepke.

Ausblick auf den weiteren Jahresverlauf

„Der Jahresverlauf am deutsche Industrie- und Logistikimmobilienmarkt bleibt weiterhin von der konjunkturellen Entwicklung abhängig, die ihrerseits nicht losgelöst von geopolitischen Trends zu betrachten ist“, erklärt Linsin.

„Bisher deutet vieles darauf hin, dass sich das Marktgeschehen mit der bisherigen Dynamik und damit vergleichbar wie 2024 fortsetzen wird. Der Leerstand wird voraussichtlich Mitte des Jahres seinen Höhepunkt erreichen“, sagt Koepke. Verschiebungen im internationalen Handel müssen nicht zwingend negative Auswirkungen auf den deutschen Logistikimmobilienmarkt haben. „So zeigen asiatische Handelsunternehmen oder deren Logistikunternehmen großes Interesse an Lagerflächen in deutschen Häfen sowie im Ruhrgebiet“, sagt Koepke.

*Außerhalb der Top-5-Märkte erfasst CBRE nur Abschlüsse ab 5.000 m².

Flächenumsatz an den Top-5-Standorten und den übrigen Märkten (in m²)

Logistikmarkt Deutschland: Flächenumsatz (Vermietung und Eigennutzung)

Ausgewählte Flächenumsätze Q1 2025