Immobilienfinanzierer lassen Raum für alternative Kreditgeber

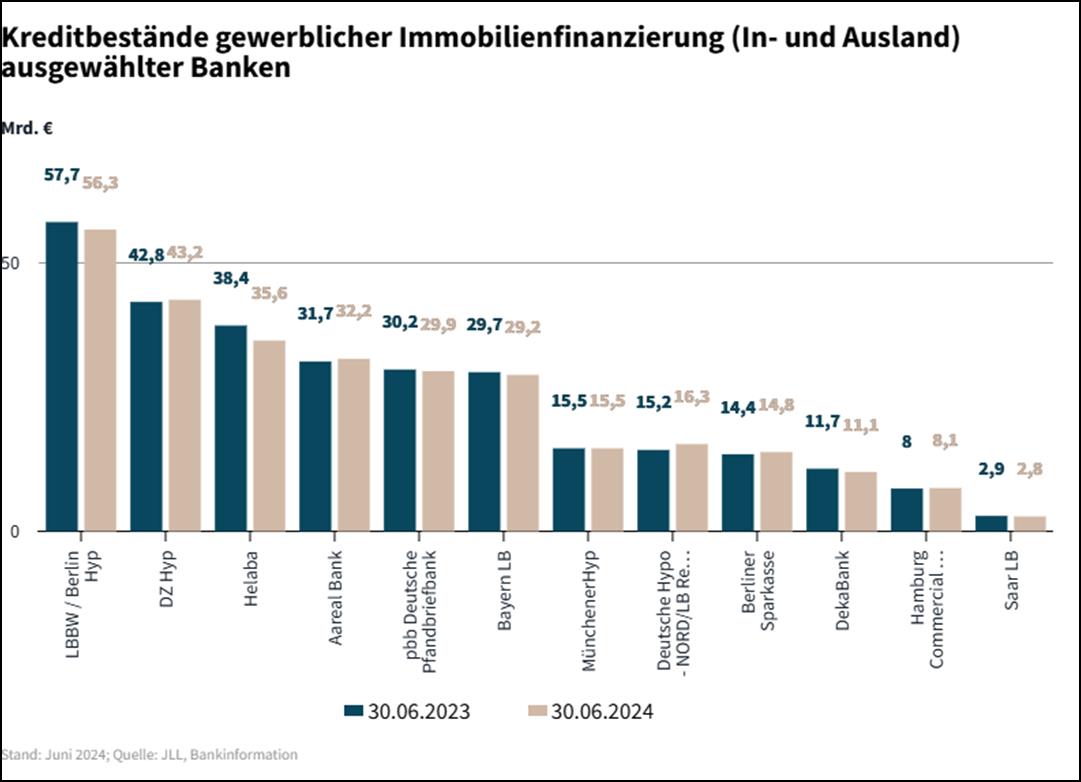

Neukreditvergabe der Banken pendelt sich auf geschrumpftem Niveau ein

- Erhalten Sie vollen Zugriff auf Nachrichtenarchive!

- Profitieren Sie von über 50.000 Nachrichten, Adress- und Kontaktdaten!

- News und Angebote genau nach Ihrem Geschmack

- Einblicke in Märkte und Trends