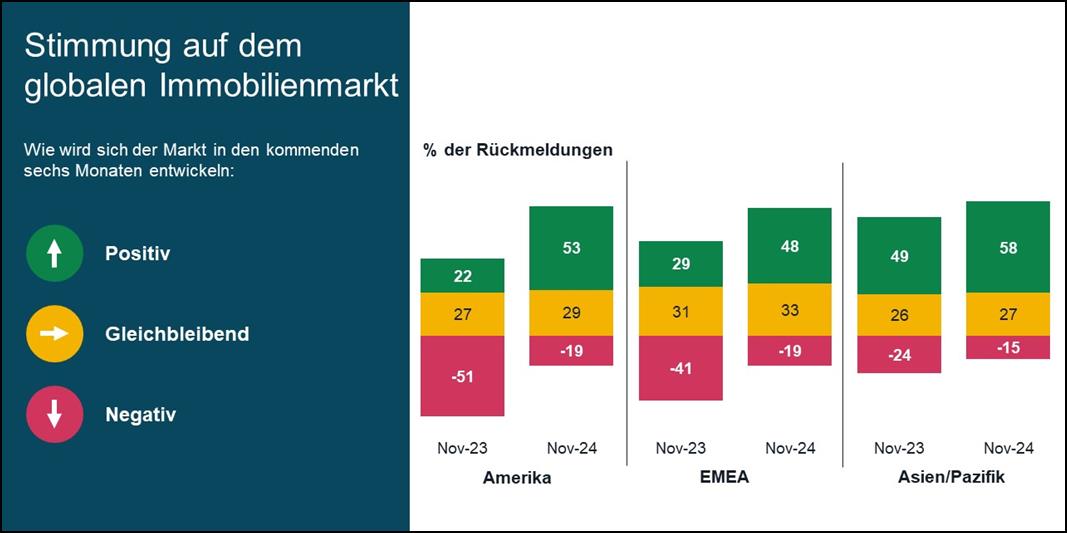

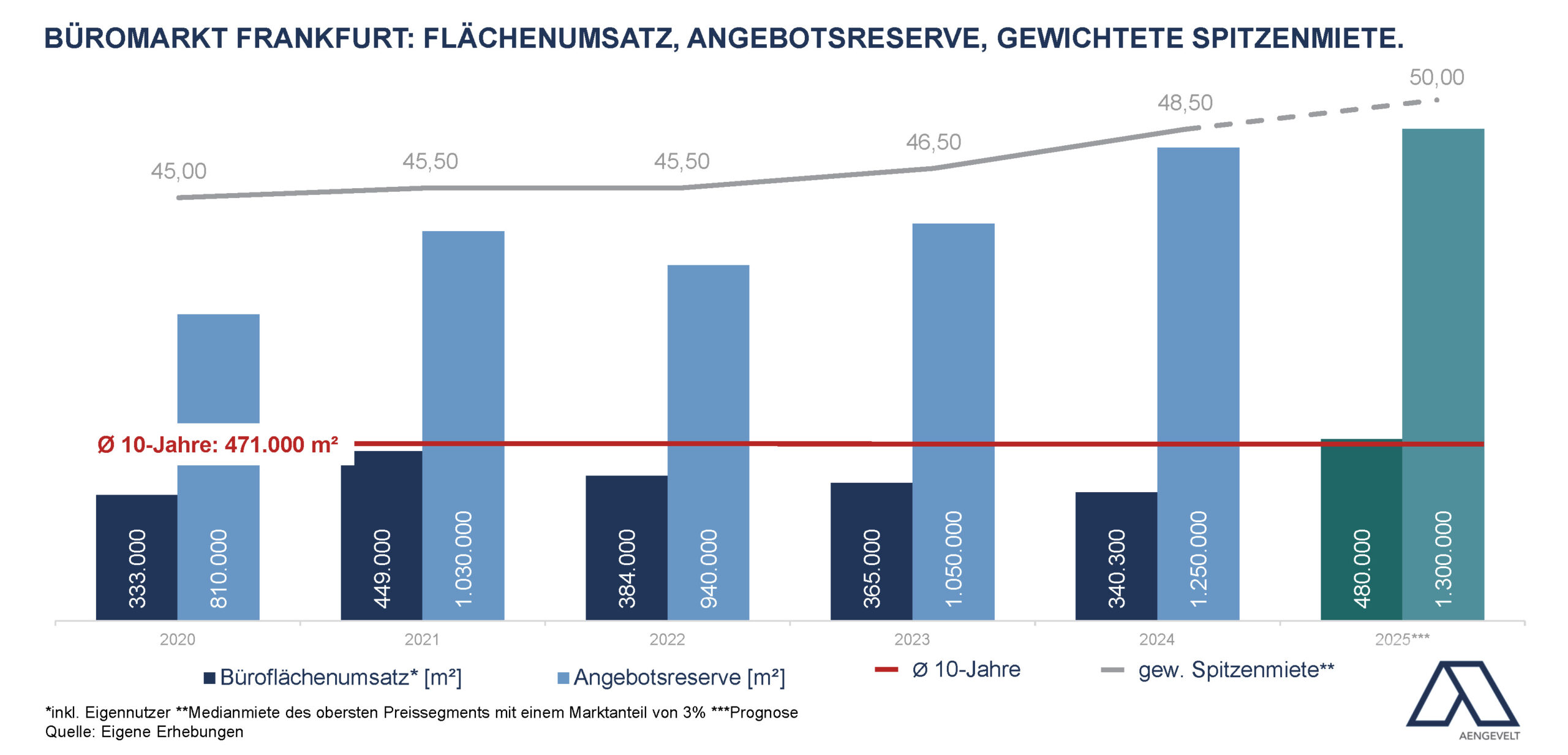

Weltweiter Immobilienmarkt klettert langsam wieder aus dem Tal

Mehr Transaktionen und Bürovermietungen sorgen für wachsende Zuversicht im Markt

- Erhalten Sie vollen Zugriff auf Nachrichtenarchive!

- Profitieren Sie von über 50.000 Nachrichten, Adress- und Kontaktdaten!

- News und Angebote genau nach Ihrem Geschmack

- Einblicke in Märkte und Trends